気になる日本株を分析・予測するコーナー。

ピックアップした銘柄が、長期投資の対象として魅力的かを探っていきます。

今回は日本航空【9201】の株価を分析。そして見通しを分析していきます。

日本航空(9201)とはどんな会社?

日本航空(読み方:にほんこうくう)は、国内・国外で航空運送関連業を営んでいます。主に定期および不定期航空輸送サービスや貨物の取扱いを行っています。またリゾートホテル経営や旅行企画販売なども営んでいます。

JAL(Japan Airlines)ですね。

お馴染みの航空会社です。

以下はWikipediaより引用。

日本航空株式会社法が、1953年(昭和28年)に施行されてから、日本のフラッグ・キャリアである。

国際線は東京国際空港(羽田空港)や成田国際空港、関西国際空港を拠点に、アジアや欧米、オセアニアに、国内線は東京国際空港や大阪国際空港(伊丹空港)、新千歳空港などを拠点に幹線からローカル線まで、幅広い路線網をもつ。世界的な航空連合である「ワンワールド」に加盟している[7]。日本では全日本空輸と並ぶ主要な航空会社である。

JALグループ再編の一環として2004年に日本航空株式会社から「日本航空インターナショナル」に社名変更し、国際線と一部の国内線を担当する会社として発足したが、のちに国内線の多くを担当する日本航空ジャパンを吸収合併したことにより、JAL便の運航を受け持つ単一の事業会社となった。2010年1月に会社更生法の適用を申請、更生手続の過程で持株会社「株式会社日本航空」や金融事業会社「ジャルキャピタル」などを吸収合併した。グループを代表する中核事業会社として、一般には旧持株会社同様、日本航空、日航、JAL(ジャル)と通称される。

また、JALの機内食の豆知識をひとつ。

2011年から「JALの新しい機内食」と題し、日本の厳選された食材をふんだんに取り入れた機内食メニューを展開するほか、スープストックトーキョー、たいめいけん、モスバーガー、吉野家、日清食品といった日本企業とのコラボレーション企画を行うなど、日本品質のサービスに力を入れている。

一部区間を除く国際線と国内線ファーストクラスで提供されており、メニューは路線や機内クラスによって異なる。

国際線では通常の機内食のほかに、糖尿病食や低カロリー食、低たんぱく食等の特別食や、ヒンドゥー教やイスラム教、ユダヤ教徒やベジタリアンなどのための機内食、12歳以下の子供用や幼児用の機内食も用意されている。

これらの特別機内食を希望する場合は事前の予約が必要である。

そんな日本航空、現在の社員数は34,003人(連結)です。

現在の株価とPERは?

現在の株価は1,862円前後です。

取引単位は100株なので、18万円程度で日本航空の株を所有することが可能です。

決して安くはありませんが、日本株を買うのはこのくらいお金がかかります。

日本株って本当に高いですね。

ちなみにアメリカ株は1株単位で売買できるので10,000円前後で買える株がゴロゴロあります。

日本航空のPER(株価収益率)は、現在11.96倍。

10倍前後なので、まあ割安のラインです。

配当利回りと株主優待は?

配当利回りは、ありません。

もともとは、日本株の中では結構な高配当銘柄でした。

日本航空の株主優待は、100株で国内線の全路線が半額になるチケットが年に1回もらえます。

東京から九州で大体50,000円なので、その半額25,000円分が浮きます。

国内線を毎年必ずのる人にとっては悪くないかもしれません。

過去の長期のチャート

再上場後の2012年からのチャートです。

一時は4,500円を超え、盛り上がっている時期もあったのですが、最近はパッとしません。

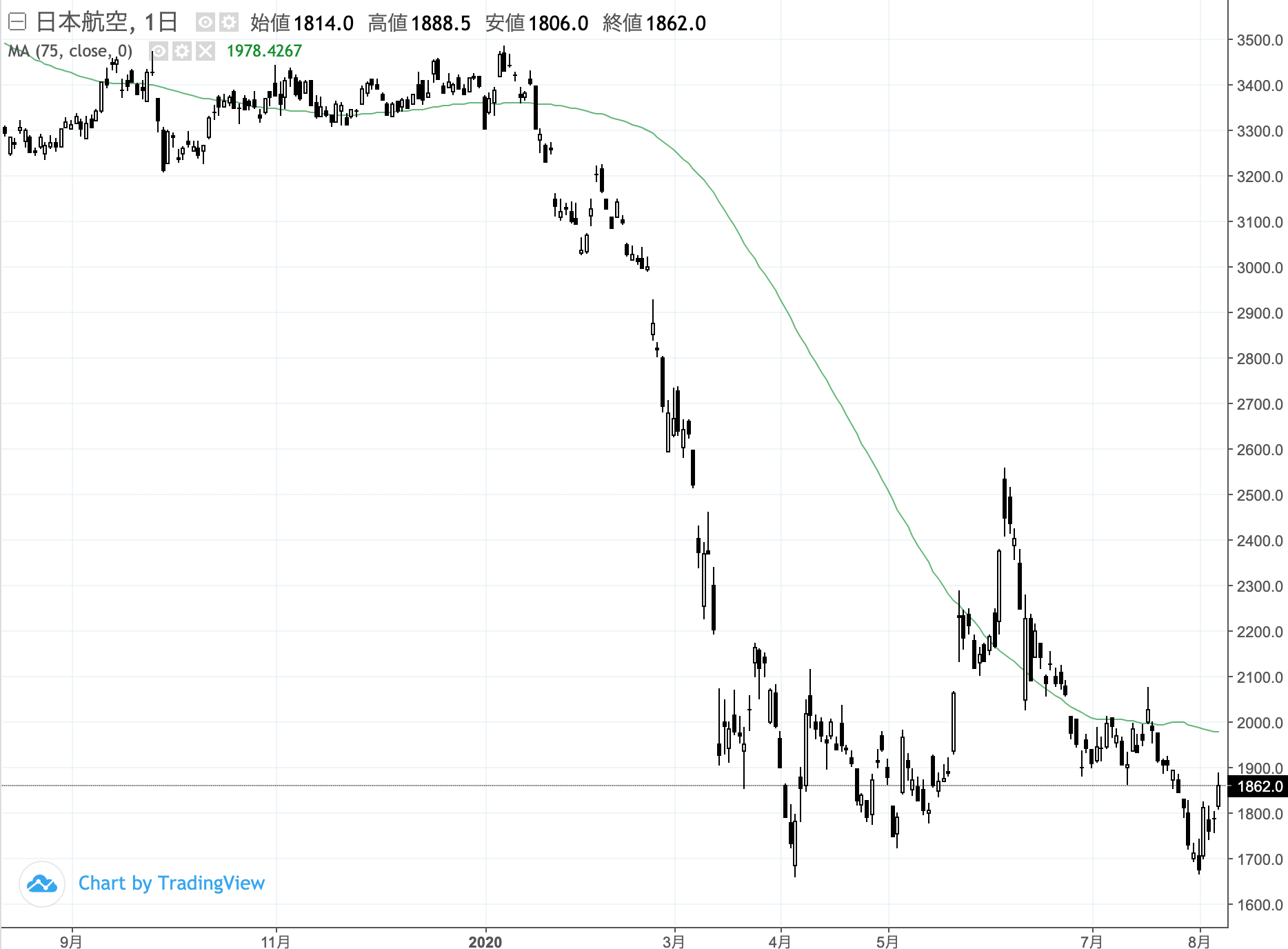

直近1年のチャートはこちら

下落トレンドです。

コロナ後、一時は反発したのですが、その後再び大きく下げてしまっています。

まだまだ回復の兆しは見えません。

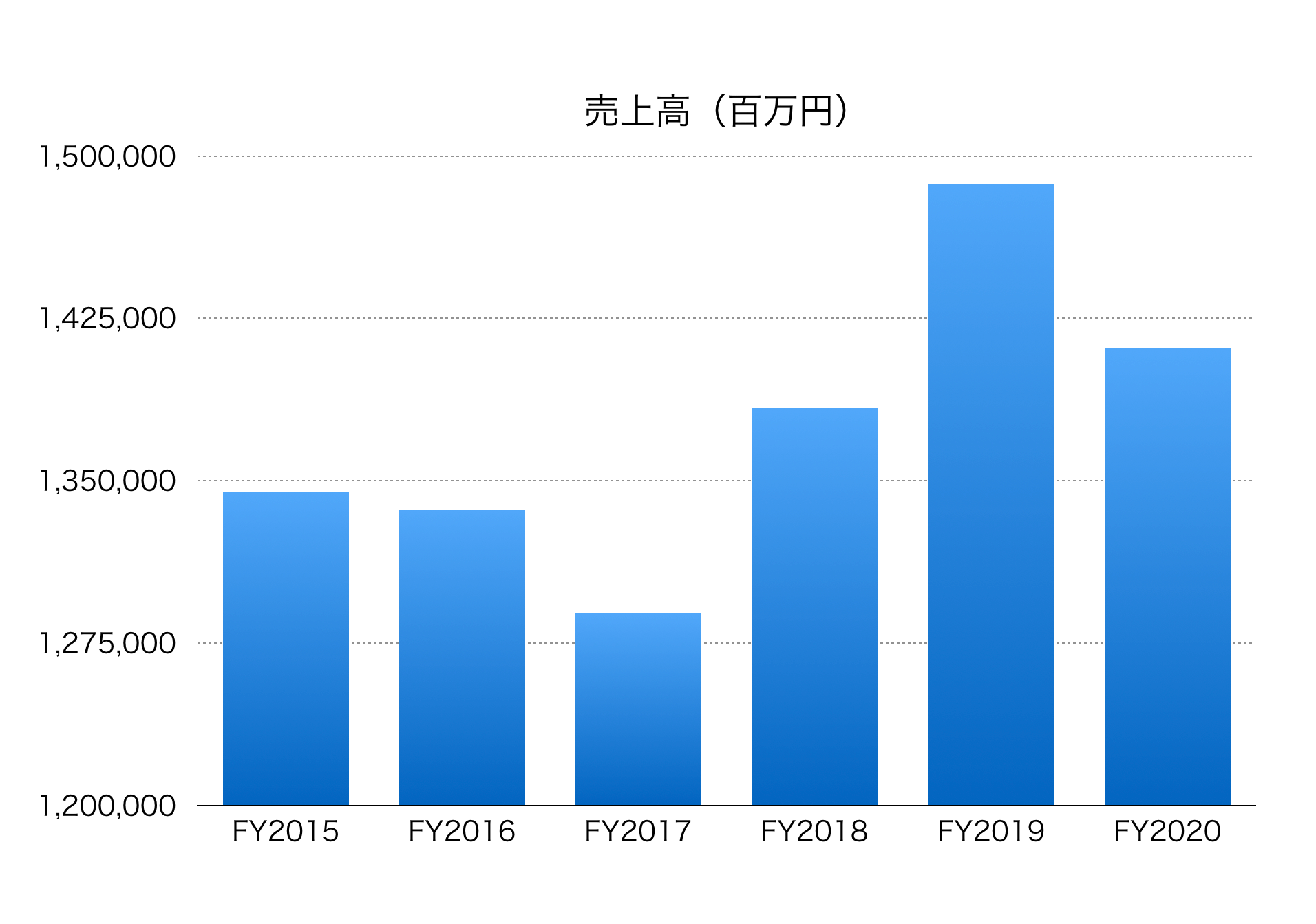

日本航空の売上高は?

FY2017からしっかり伸びていました。

売上は1兆5,000億円目前だったのですが直近コロナの影響もあり下げています。

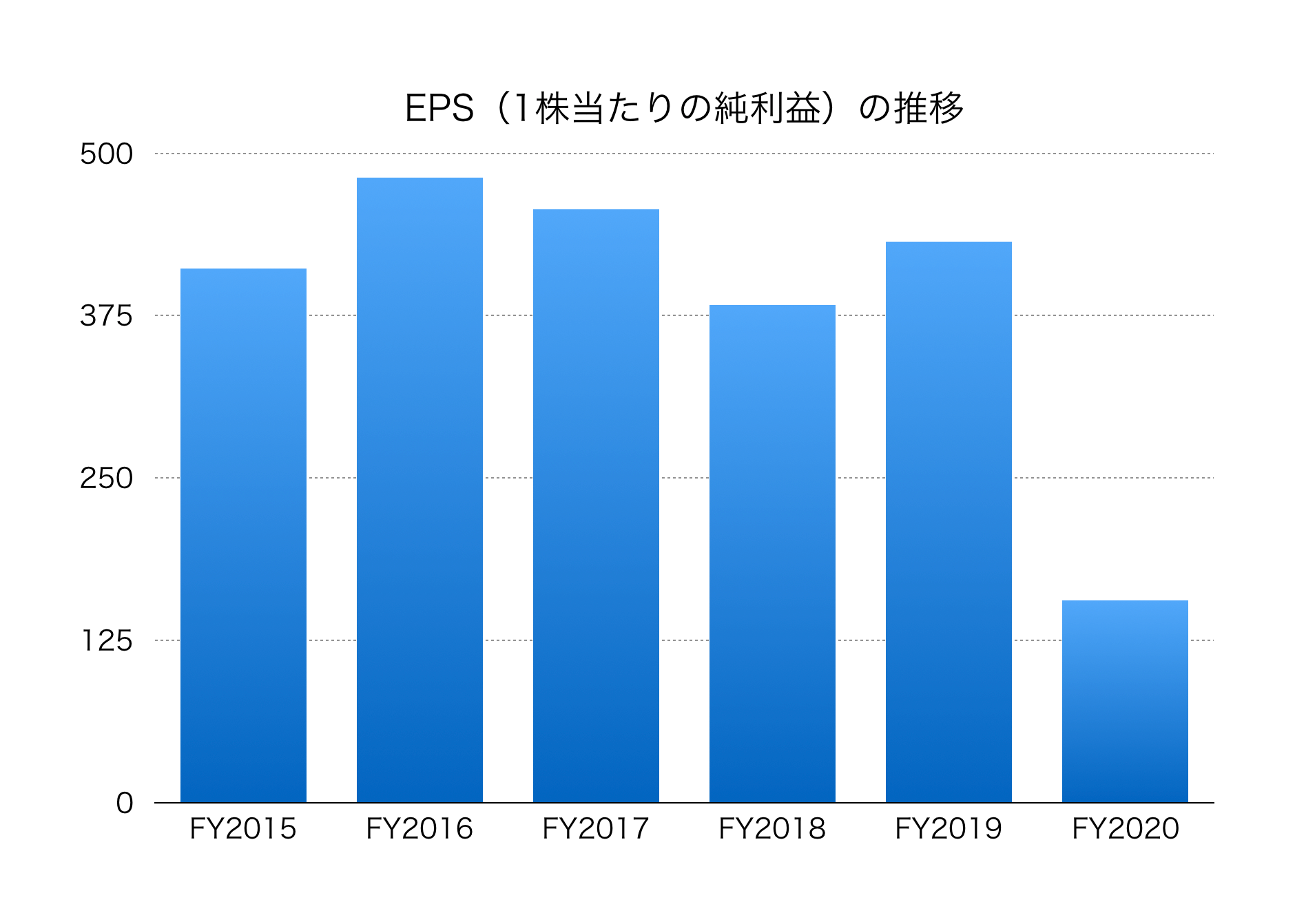

日本航空のEPS(1株当たりの利益)の推移です

こちらは微妙です。

右肩上がりではないですね。

そして、直近は大きく下げてしまっています。

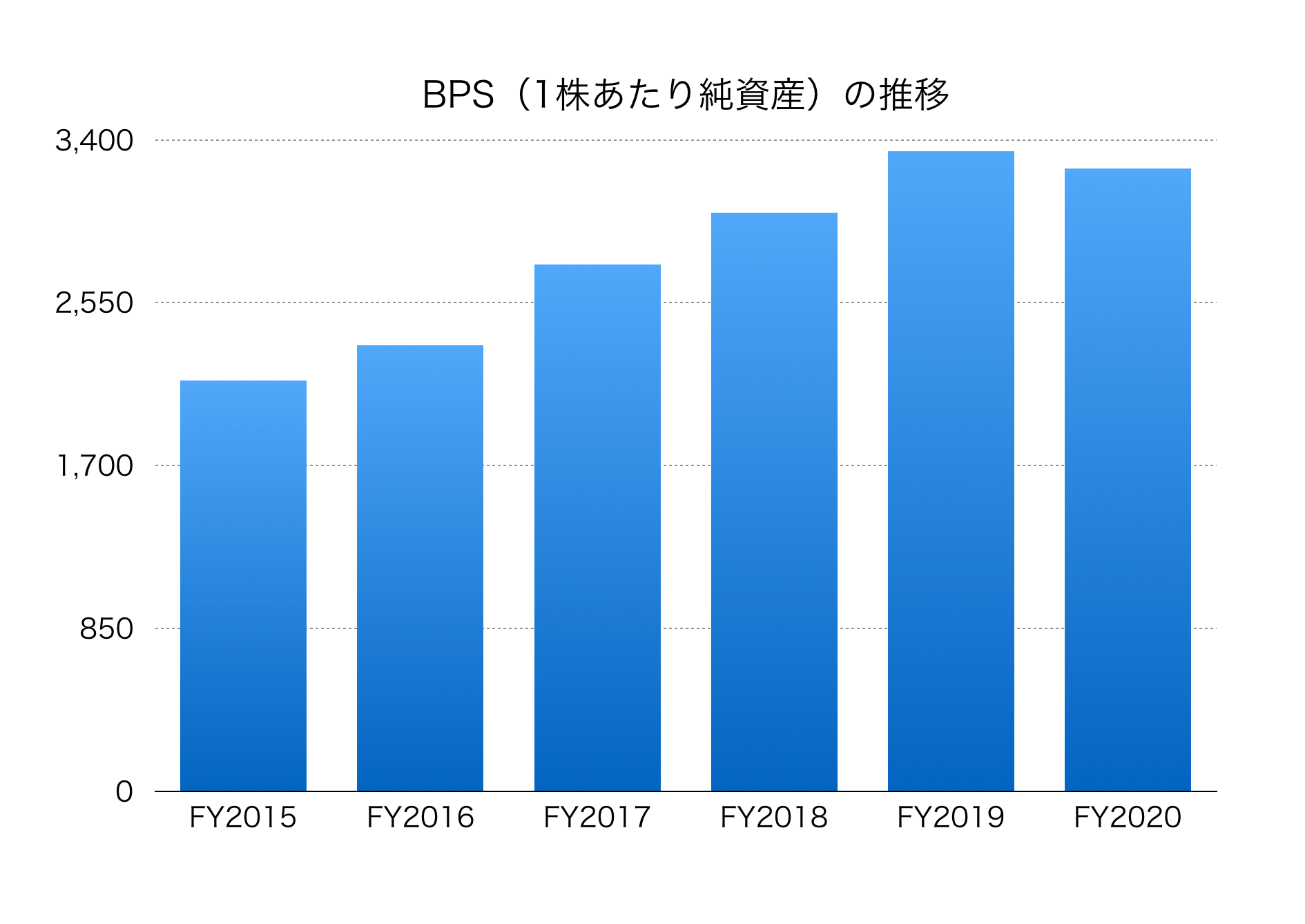

BPS(1株あたり純資産)を見てみましょう

こちらはキレイな右肩上がりです。

BPSはわるくはありません。

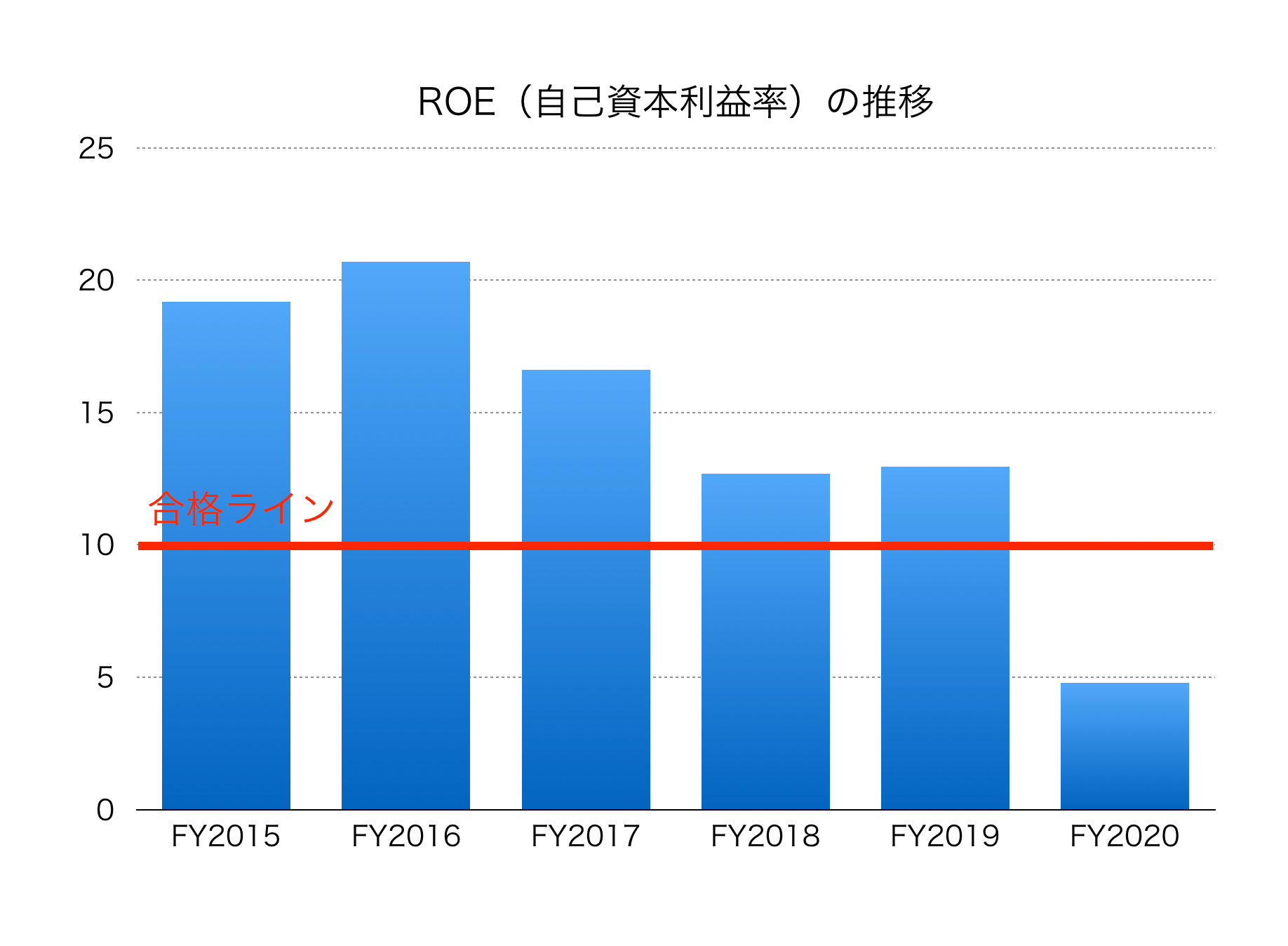

ROE(株主資本利益率)の推移はこちら

ROE(株主資本利益率)は直近4.79%です。

合格ラインの10%を割っています。

しかたがないですね、、

ただ、過去は軒並み優秀な数字でした。

ポテンシャルは十分の優良企業です。

流動比率は1.46倍。

こちらは1倍を超えているので問題ありません。

日本航空の今後をまとめると

もともとはわるくはない銘柄でした。

ただ、やはりコロナの影響で株価も大きく下げています。

客足の回復の見通しもまだ見えません。

いくら割安株が好きな僕でさえ、正直手を出したいとは思えませんでした。

航空業界ってウォーレン・バフェットが投資して(USエアウェイズ)大火傷したんですよね。

こんな名言もあります。

「ある団体のフリーダイヤルを番号を教えてもらいました。 もしどうしても航空会社の株を買いたくなったら、そこに電話して 『ウォーレンと申します。アルコホリック(アルコール依存症)ではないのですが、エアロホリック(航空株依存症)なんです』 と言うのです。 電話に出てくれた係の人が、きっとなだめてくれるでしょう」

気になる方はIRなどで詳細もチェックしてみて下さい。

【ちょこっと宣伝】追記 今井バフェット、株を1,200万円分買いました。

今回のコロナショックで多くの銘柄が下げました。

2017年11月から投資ブログをピタッと止めていた私。

それは他ならぬ「株価が高水準だった」からです。

そして今回の下落。

優良銘柄が適切な評価をされておらず、「お宝がザクザク」しています。

紛れもなく10年に一度のチャンスです。

そんな中、私も投資を再び再開しました。

貯金1,400万円のうち、ある一つの日本株に1,200万円以上を投資しました。

※2020年6月に入ってからも追加でどんどん買い増しています。

多くのお宝銘柄の中で、さらに埋もれている「これはものすごい!」と感じた銘柄があったからです。

これまで何百と日本株を分析した私が、身銭を切って投資しました。

バフェットはこう言いました。

「賢い人たちは、チャンスが訪れたときに大きく賭けます。オッズが有利なときは大きく賭けるのです。

しかし、そうでないときは賭けません。ただそれだけです。」

今回のコロナショックで資産の80%以上を投じた銘柄とは?

今井バフェットが何に勝負をかけたのか?

理由とともに売買履歴や今後の売買戦略なども詳細に述べています(適宜更新予定です)

もし気になる方はコチラを見て下さい。

ちなみに有料ですが、途中まではタダで読めます。

(追記:すでにお買い上げ頂いた方ありがとうございました。)