テンバガー候補!?No.1(3562)の株価を分析してみた

- 2021/4/30

- 日本株分析

気になる銘柄を分析し、ピックアップした銘柄が、長期投資の対象として魅力的かを探っていきます。

では、本日も早速分析していきましょう。

こういった流れで説明していきます。

最後までしっかりご覧いただけると幸いです。

ーーーーーーーーーーーーーー

1. 会社の説明

2. 株価、利回り、PERなど

3. チャート

-長期チャート

-短期チャート

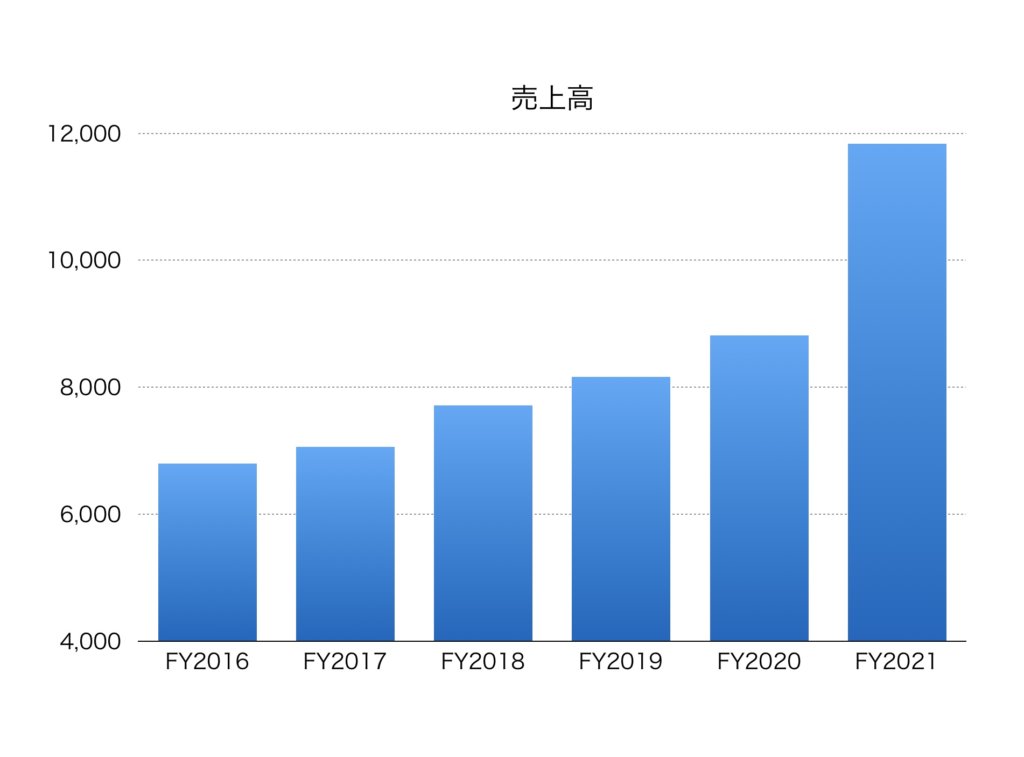

4. 売上高

5. EPS(1株あたりの利益) →とくに大事

6. BPS(1株あたりの純資産)→とくに大事

7. ROE(自己資本利益率) →とくに大事

8. まとめ

ーーーーーーーーーーーー

では、まずNo.1について説明していきます。

1 No.1について

(1)情報セキュリティー関連機器を販売

No.1は、OA機器および情報セキュリティ関連機器の販売、保守サービスを手掛ける会社です。

仕入れ販売のほか、情報セキュリティ関連では取引先の技術協力のもと自主企画商品も展開しています。

(2)20年にアレクソンを子会社化

そして、20年に情報通信機器を販売するアレクソンを子会社化しました。

事業成長を一気に加速しようとしています。

余談ですが、No.1で調べると結構会社への営業電話がすごいらしいですね。

(3)時価総額93億円

最後に、時価総額は93億円です。

まだまだこれからの会社です。

一般的に時価総額が低ければ低いほど、株価が大きく上下する可能性もあり、リスクは高くなりますがリターンも高くなる傾向があります。

時価総額5,000億円の株が10倍になるのは難しいですが、500億円レベルの株価が10倍になるのはそんなに珍しいことではありません。

なのでテンバガーを狙うならDランク以下がおすすめです。

2. 株価、利回り、PERなど

では、次に、株価や配当利回りを見ていきましょう。

・株価 1,396円

株価は1,396円です。

100株単位で売買できるので、139,600円から投資をすることが可能です。

いいですね。日本株の中では比較的少額から取引が可能な銘柄です。

・PER(株価収益率)19.49倍

次に、PER。株価収益率ですね。

こちらは19.49倍です。

日本株の中では普通の水準です。

・配当利回り 1.88%

そして、配当利回り。

こちらは1.88%です。

普通ですね。

少しだけ配当があります。

・流動比率 1.64倍

最後に流動比率。流動比率とは、企業の安全性を表す数字です。

流動資産/流動負債で表すことができます。

流動資産とは、1年以内に現金化できる資産。

流動負債とは、1年以内に返済すべき負債。

流動比率が1倍より高いと、

1年以内に現金化できる資産>1年以内に返済すべき負債

→支払えるので安全性についてはひとまずクリア

なので、まずは1倍を超えているかどうかを見ます。

1倍を超えていればOKです。

この会社の流動比率は1.64倍です。

1倍を大きく超えているので会社の安全性についてはクリアです。

3. チャートについて

次に、チャートを分析していきましょう。

あまり深入りせずザックリと説明していきます。

まずは長期チャートです。

上場してまだ日が浅いですがわるくはありません。

特に2020年以降、大きく伸びています。

次に、短期チャートを見ていきましょう。

過去1年間のチャートです。

こちらも堅調ですね。

しっかり伸びていました。

ただ、2021年にはいってからは動きが鈍くレンジの状態が続いています。

4. 売上高について

では、売上高見ていきましょう!

ちなみに、No.1の決算月は2月となっています。

売上高、いいですね。

しっかりと右肩上がりで伸びています。

2021年度には売上高は100億円を超えました。

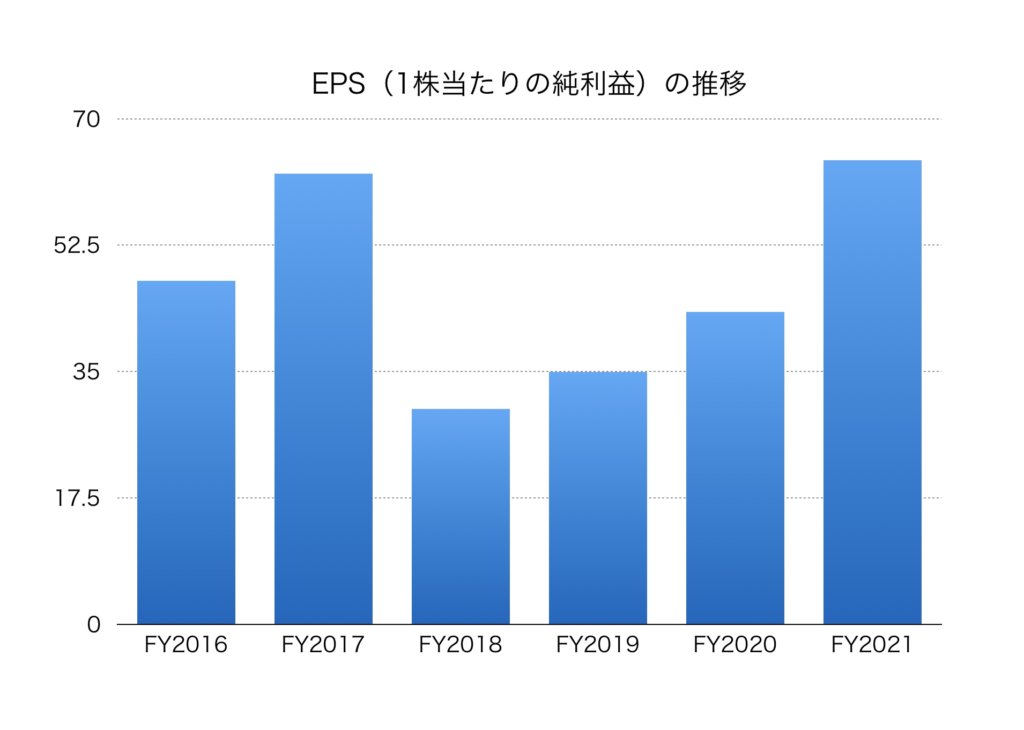

5. EPS(1株あたりの利益)について

次に、EPSを見ていきましょう。EPSとは1株あたりの利益のことです。

単年度でみるというより、過去数年にわたってチェックします。

そして、過去数年でしっかり右肩上がりでEPSが上昇していれば、利益を伸ばしているということです。

それは優秀な企業と評価できます。

一方、EPSが右肩下がりとなったり、デコボコしていれば要注意です。

長期投資としてそういった会社を検討するべきではありません。

では、見ていきましょう!

こちらはなんとも判断が難しいです。

EPSは、2017年度から2018年度にかけて大きく凹んでしまっています。

ただ、2018年度からはしっかりと右肩上がりで伸びています。

わるくはないです。

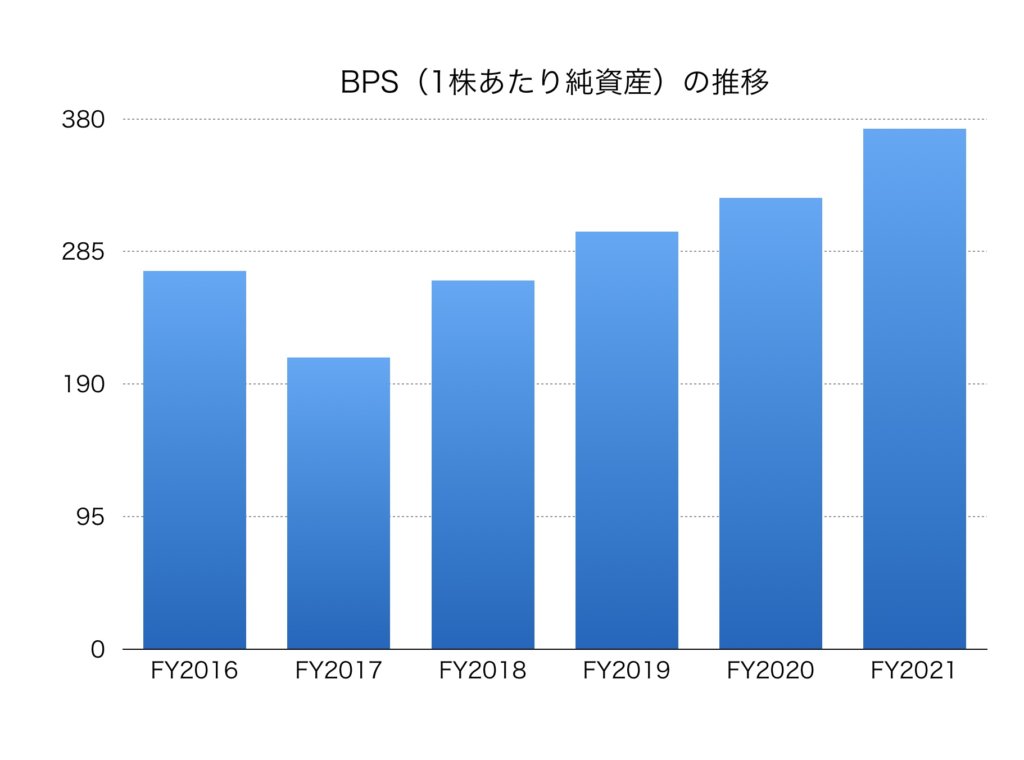

6. BPS(1株あたりの純資産)について

次は、BPSです。

BPSとは、1株あたりの純資産のことです。純資産とは、会社の価値のこと。

つまり、BPSは1株の価値そのものを表します。

では、見ていきましょう。

こちらもいい感じですね。

とくに2017年度からはしっかりと右肩上がりで上昇しています。

ちなみに、この期間の年平均成長率(CAGR)は、6.59%です。

つまり、年間6.59%ずつこの会社は成長し続けているということです。

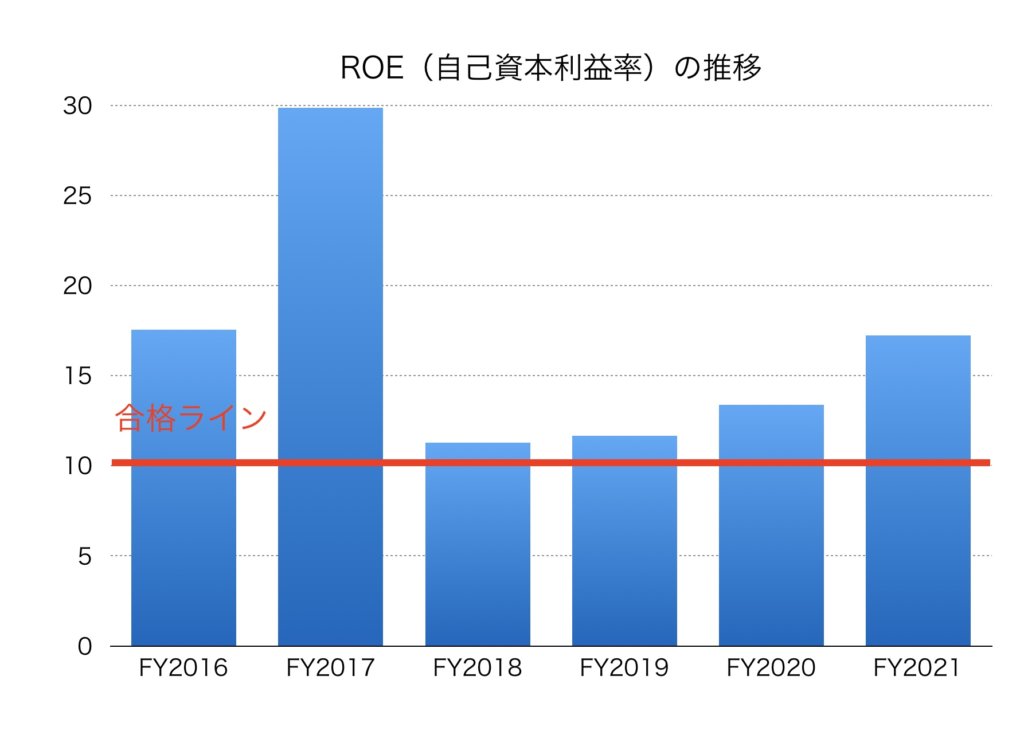

7. ROE(自己資本利益率)について

では、ROEについて。

ROEとは、自己資本利益率のことです。

「会社の自己資本をつかってどれだけの利益を出すことができるか?」という数字です。

ROEは、先程のEPSとBPSでも求めることができます。

ROE = EPS / BPS です。

一般的に10%を超えていれば合格ラインとします。

つまり10億円の元手(純資産)で1億円を稼ぎだせればROE10%なので合格です。

そして、10%を毎年しっかり超えているような企業が我々長期投資家が検討するに値する優良企業です。

見ていきましょう。

いいですね!合格ラインをしっかり超えています。

ROEはかなり高いラインです。

ちなみに自己資本比率は35.8%です。

8. まとめ

・まだまだこれからの会社

・数字はわるくはない

では、No.1を総合的にまとめましょう!

時価総額100億円未満のまだまだこれからの会社です。

このくらいの規模の会社の株価は大きく上下することもあり、あっというまに10倍になることもありますが、

半分になったりもします。

なので初心者の方はとくに注意が必要です。

ただ、中身を見てみると意外とわるくはないなという印象でした。

PERも高いというわけではなく、配当もそこそこあります。

さらに、ROEがしっかり合格ラインを超えているのも好印象です。

値動きが激しくなることもありそうだけど、総合的にわるくはないかなと感じました。

ただ、あまり大きな額を投資すると思わぬ下落で身動きがとれなくなるおそれもあります。

注意して下さい。

気になった方はぜひIRなどもチェックして検討を行って下さい。

【ちょこっと宣伝】追記 今井バフェット、株を2,140万円分買いました。

今回のコロナショックで多くの銘柄が下げました。

2017年11月から投資ブログをピタッと止めていた私。

それは他ならぬ「株価が高水準だった」からです。

そして今回の下落。

優良銘柄が適切な評価をされておらず、「お宝がザクザク」しています。

紛れもなく10年に一度のチャンスです。

そんな中、私も投資を再び再開しました。

貯金1,400万円のうち、ある一つの日本株に1,200万円以上を投資しました。

※2021年4月現在も割安な状態は続き、今もどんどん買い増しをしています。

多くのお宝銘柄の中で、さらに埋もれている「これはものすごい!」と感じた銘柄があったからです。

これまで何百と日本株を分析した私が、身銭を切って投資しました。

バフェットはこう言いました。

「賢い人たちは、チャンスが訪れたときに大きく賭けます。オッズが有利なときは大きく賭けるのです。

しかし、そうでないときは賭けません。ただそれだけです。」

今回のコロナショックで資産の90%以上を投じた銘柄とは?

今井バフェットが何に勝負をかけたのか?

理由とともに売買履歴や今後の売買戦略なども詳細に述べています(適宜更新予定です)

もし気になる方はコチラを見て下さい。

ちなみに有料ですが、途中まではタダで読めます。