気になる銘柄を分析し、ピックアップした銘柄が、長期投資の対象として魅力的かを探っていきます。

では、本日も早速分析していきましょう。

こういった流れで説明していきます。

最後までしっかりご覧いただけると幸いです。

ーーーーーーーーーーーーーー

1. 会社の説明

2. 株価、利回り、PERなど

3. チャート

-長期チャート

-短期チャート

4. 売上高

5. EPS(1株あたりの利益) →とくに大事

6. BPS(1株あたりの純資産)→とくに大事

7. ROE(自己資本利益率) →とくに大事

8. まとめ

ーーーーーーーーーーーー

では、まず西日本旅客鉄道について説明していきます。

1 西日本旅客鉄道について

(1)通称JR西日本

(2)22年度中に金沢−敦賀(つるが)開業予定

(3)時価総額12,794億円

西日本旅客鉄道は、通称JR西日本です。

1987年の国鉄分割・民営化に伴い発足しました。

96年株式上場し、 2004年に完全民営化となりました。

新大阪−博多間の山陽新幹線、京阪神都市圏輸送(アーバンネットワーク)、在来線を持ちます。

営業エリアは北陸、近畿、中国、九州北部の2府16県です。

運輸収入は新幹線と京阪神都市圏が各4割です。

11年に大阪駅を大規模改装、山陽・九州新幹線の直通運転を開始しました。

05年の福知山線列車脱線事故を受け再発防止に注力しています。

15年に北陸新幹線・長野−金沢間が開業します。

2023年春には金沢−敦賀(つるが)開業予定です。

敦賀とは、福井県の南西部にある市です。

金沢−敦賀(つるが)開業後は、新大阪乗り入れ工事が本格化します。

ちなみに、敦賀ー新大阪は2031年に着工し、2046年に開業予定です(前倒しの動きもあります)。

そして、時価総額は12794億円です。

時価総額ランクだと、Aランクです。

日本の上場企業でも上位ランクです。

2. 株価、利回り、PERなど

では、次に、株価や配当利回りを見ていきましょう。

・株価 6,687円

・PER(株価収益率)ー倍

・配当利回り 1.49%

・流動比率 0.62倍

株価は6,687円です。

100株単位で売買できるので、668,700円から投資をすることが可能です。

結構資金が必要ですね。

次に、PER。株価収益率ですね。

こちらは今季の収益がマイナス予想となるため算出できません。

そして、配当利回り。こちらは1.49%です。

普通ですね。少しだけ配当があります。

最後に流動比率。流動比率とは、企業の安全性を表す数字です。

流動資産/流動負債で表すことができます。

流動資産とは、1年以内に現金化できる資産。

流動負債とは、1年以内に返済すべき負債。

流動比率が1倍より高いと、

1年以内に現金化できる資産>1年以内に返済すべき負債

→支払えるので安全性についてはひとまずクリア

なので、まずは1倍を超えているかどうかを見ます。

1倍を超えていればOKです。

この会社の流動比率は0.62倍です。

1倍を割っているので少し心配です。

3. チャートについて

次に、チャートを分析していきましょう。

あまり深入りせずザックリと説明していきます。

まずは長期チャートです。

2011年からしっかりと上昇していました。

が、2019年11月をピークに大きく下げています。

一時半値以下にまで下げてしまいました。

しかしその後は反発しています。

次に、短期チャートを見ていきましょう。

過去1年間のチャートです。

いわゆるダブルボトムを形成して、その後は上昇しています。

テクニカル的にはこのダブルボトムは上昇トレンドに転換するサインと言われています。

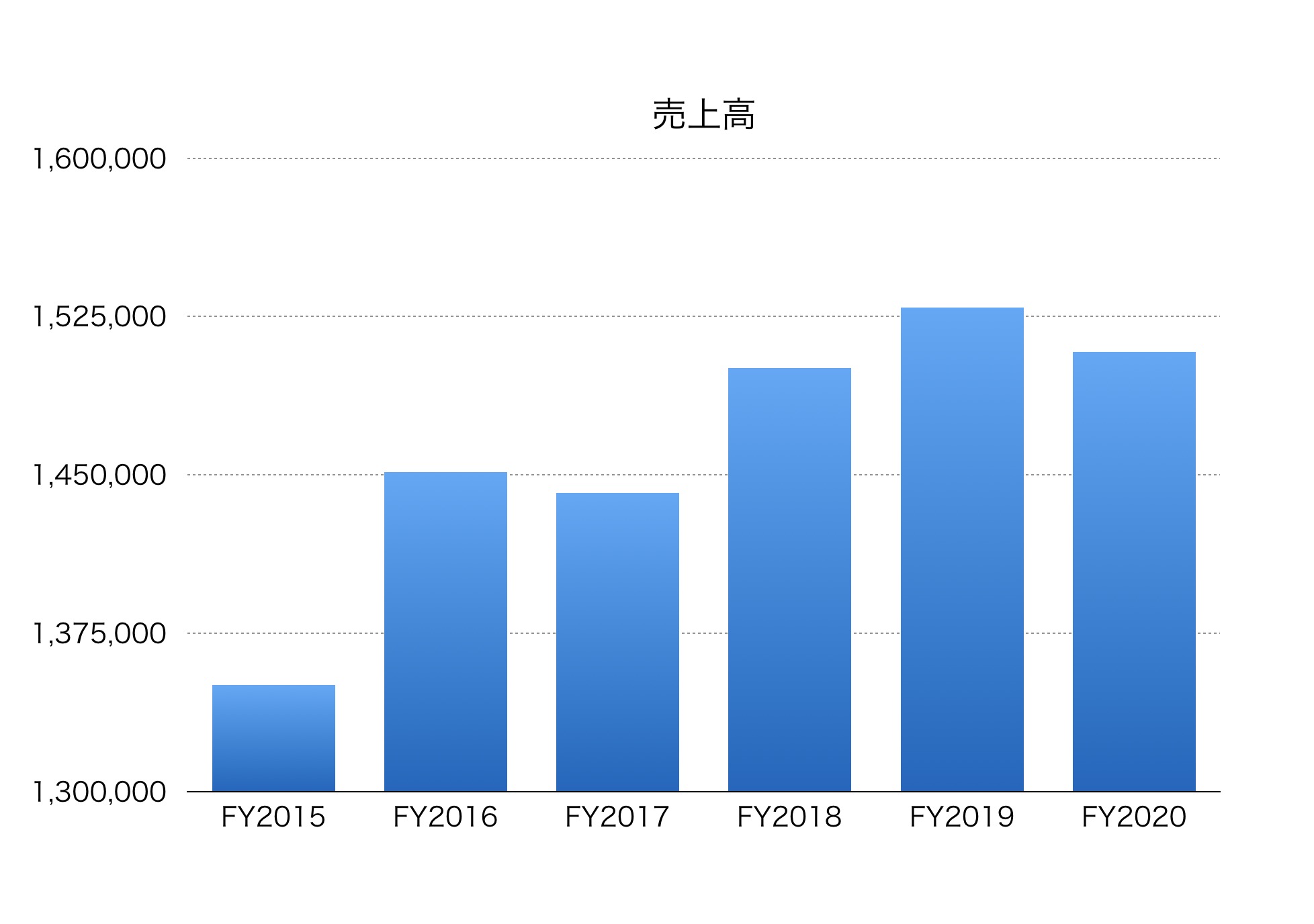

4. 売上高について

では、売上高見ていきましょう!

ちなみに、西日本旅客鉄道の決算月は3月となっています。

まあ、2020年度はしかたがないとしてそれ以前は比較的堅調です。

わるくはありません。

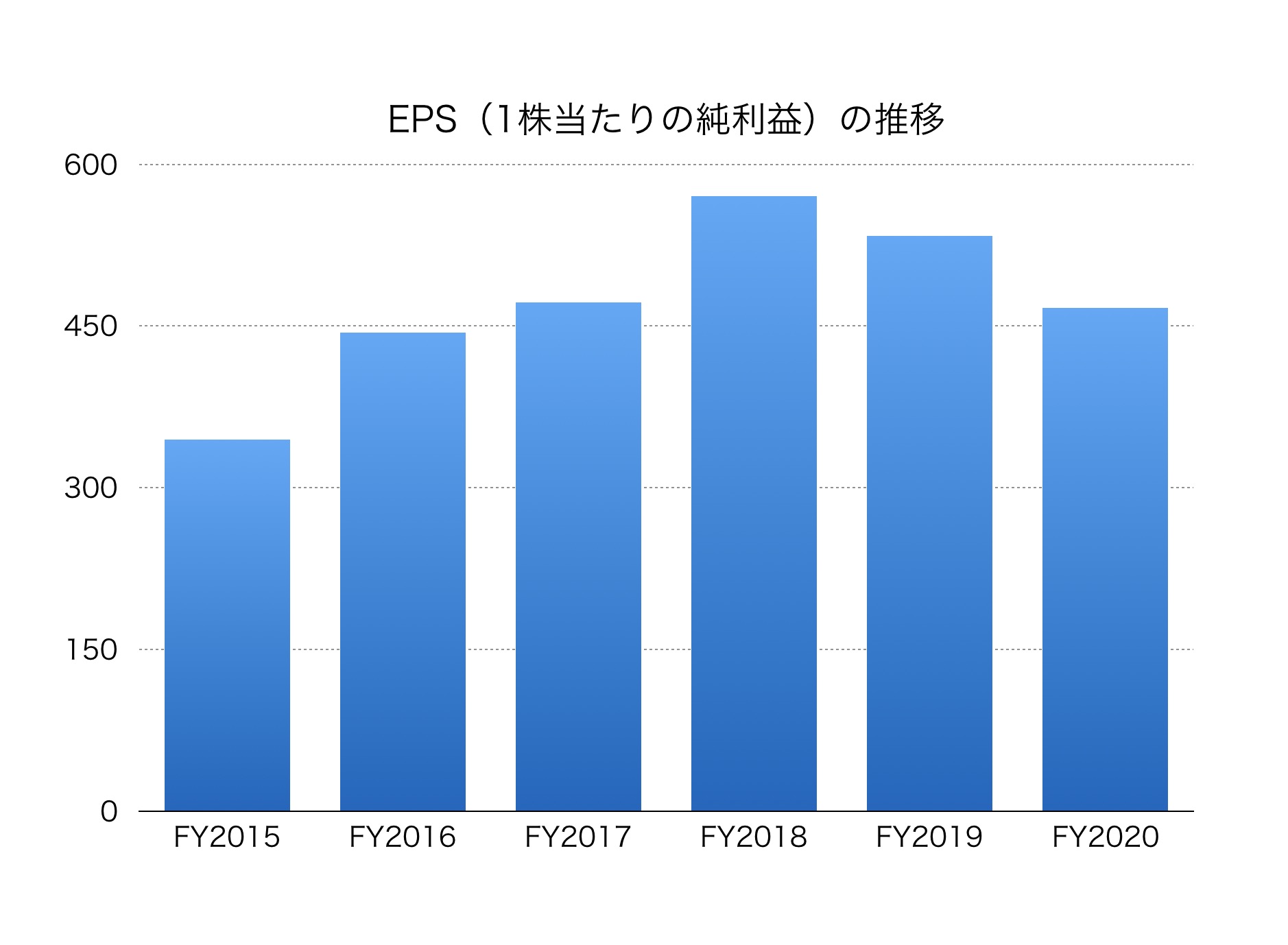

5. EPS(1株あたりの利益)について

次に、EPSを見ていきましょう。EPSとは1株あたりの利益のことです。

単年度でみるというより、過去数年にわたってチェックします。

そして、過去数年でしっかり右肩上がりでEPSが上昇していれば、利益を伸ばしているということです。

それは優秀な企業と評価できます。

一方、EPSが右肩下がりとなったり、デコボコしていれば要注意です。

長期投資としてそういった会社を検討するべきではありません。

では、見ていきましょう!

こちらは良くないですね。

2018年度をピークに下げてしまっています。

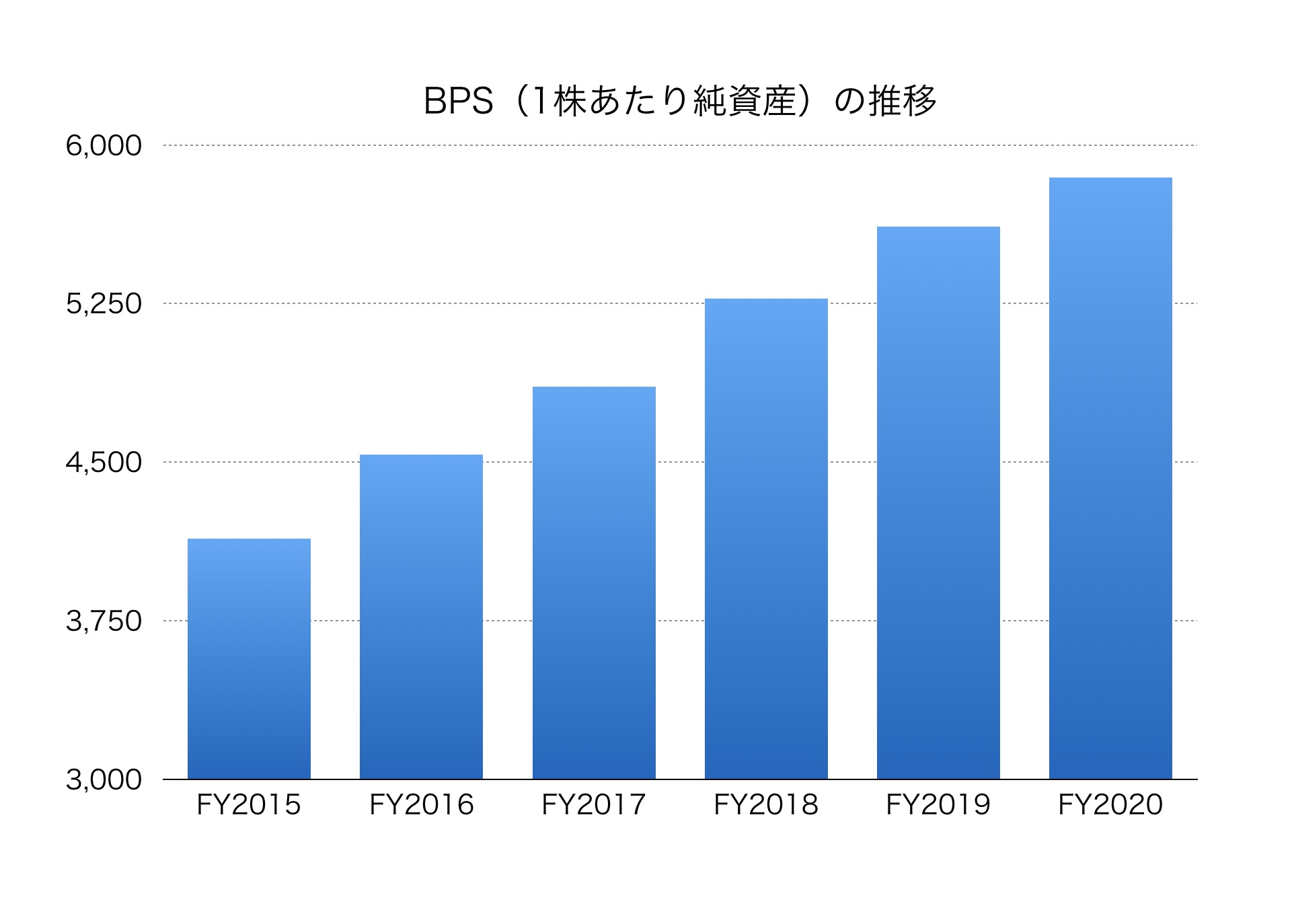

6. BPS(1株あたりの純資産)について

次は、BPSです。

BPSとは、1株あたりの純資産のことです。純資産とは、会社の価値のこと。

つまり、BPSは1株の価値そのものを表します。

では、見ていきましょう。

こちらは一転、キレイな右肩上がりです。

良いですね。

ちなみに、この期間の年平均成長率(CAGR)は、7.16%です。

つまり、年間7.16%ずつこの会社は成長し続けているということです。

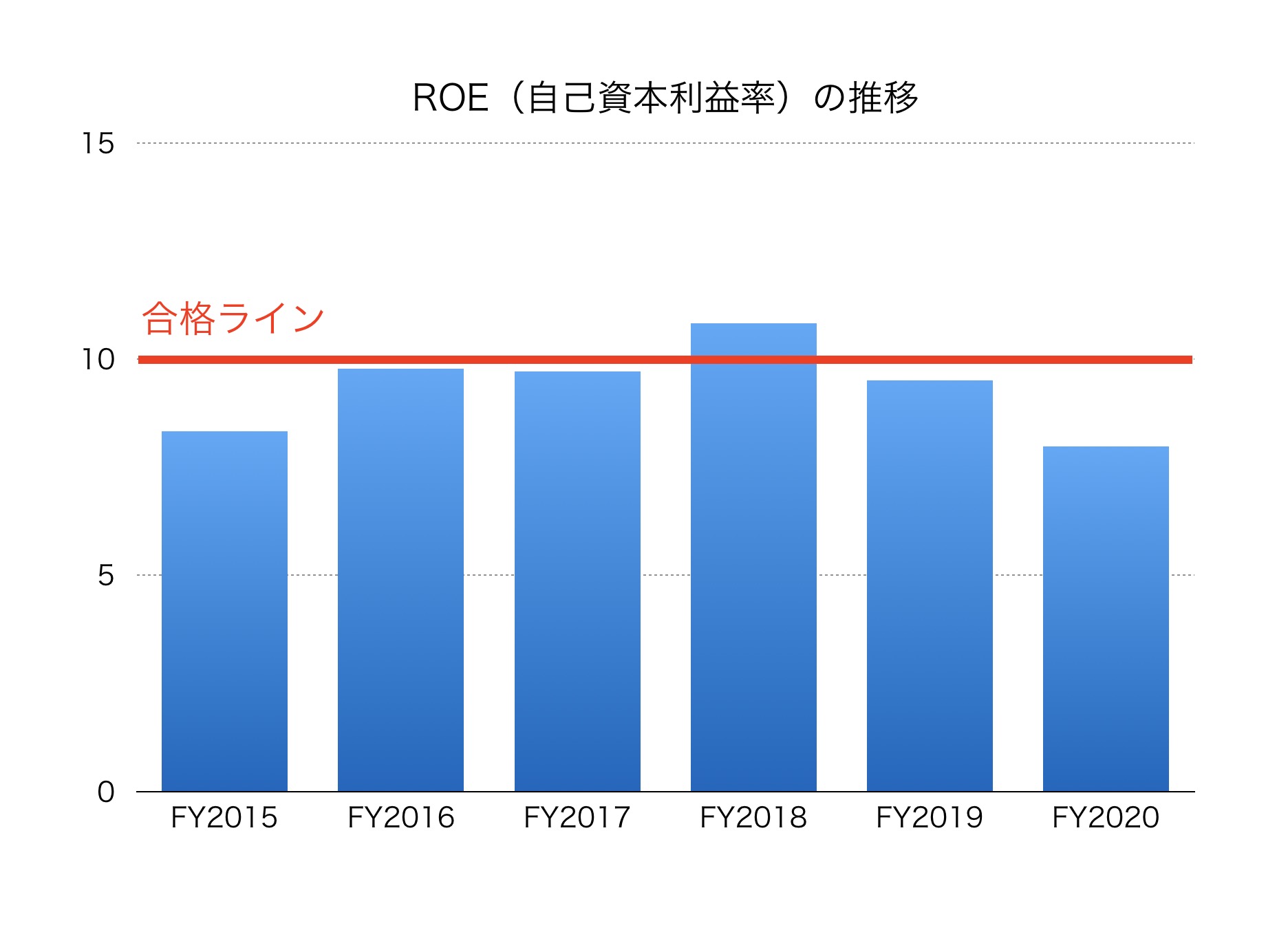

7. ROE(自己資本利益率)について

では、ROEについて。

ROEとは、自己資本利益率のことです。

「会社の自己資本をつかってどれだけの利益を出すことができるか?」という数字です。

ROEは、先程のEPSとBPSでも求めることができます。

ROE = EPS / BPS です。

一般的に10%を超えていれば合格ラインとします。

つまり10億円の元手(純資産)で1億円を稼ぎだせればROE10%なので合格です。

そして、10%を毎年しっかり超えているような企業が我々長期投資家が検討するに値する優良企業です。

見ていきましょう。

うーん、なんともいえません。

ピーク時の2018年度には合格ラインに達していましたがその後は合格ラインを割ってしまいました。

今後に期待ですね。

ちなみに自己資本比率は26.3%です。

決して高いとはいえません。

8. まとめ

・日本を支える大事な事業

・だが、数字は芳しくない

では、西日本旅客鉄道を総合的にまとめましょう!

行っている事業は間違いなく日本のインフラをささえる超重要な事業です。

ただ、数字を見るとあまり芳しくはなかったです。

直近では上昇の兆しも見えるものの長期で見るとそこまで魅力的にはうつりませんでした。

個人的には投資はスルーします。

気になった方はぜひIRなどもチェックして検討を行って下さい。

【ちょこっと宣伝】追記 今井バフェット、株を2,140万円分買いました。

今回のコロナショックで多くの銘柄が下げました。

2017年11月から投資ブログをピタッと止めていた私。

それは他ならぬ「株価が高水準だった」からです。

そして今回の下落。

優良銘柄が適切な評価をされておらず、「お宝がザクザク」しています。

紛れもなく10年に一度のチャンスです。

そんな中、私も投資を再び再開しました。

貯金1,400万円のうち、ある一つの日本株に1,200万円以上を投資しました。

※2021年2月現在も割安な状態は続き、今もどんどん買い増しをしています。

多くのお宝銘柄の中で、さらに埋もれている「これはものすごい!」と感じた銘柄があったからです。

これまで何百と日本株を分析した私が、身銭を切って投資しました。

バフェットはこう言いました。

「賢い人たちは、チャンスが訪れたときに大きく賭けます。オッズが有利なときは大きく賭けるのです。

しかし、そうでないときは賭けません。ただそれだけです。」

今回のコロナショックで資産の90%以上を投じた銘柄とは?

今井バフェットが何に勝負をかけたのか?

理由とともに売買履歴や今後の売買戦略なども詳細に述べています(適宜更新予定です)

もし気になる方はコチラを見て下さい。

ちなみに有料ですが、途中まではタダで読めます。